长推:Curve稳定币的创新以及它如何工作的?

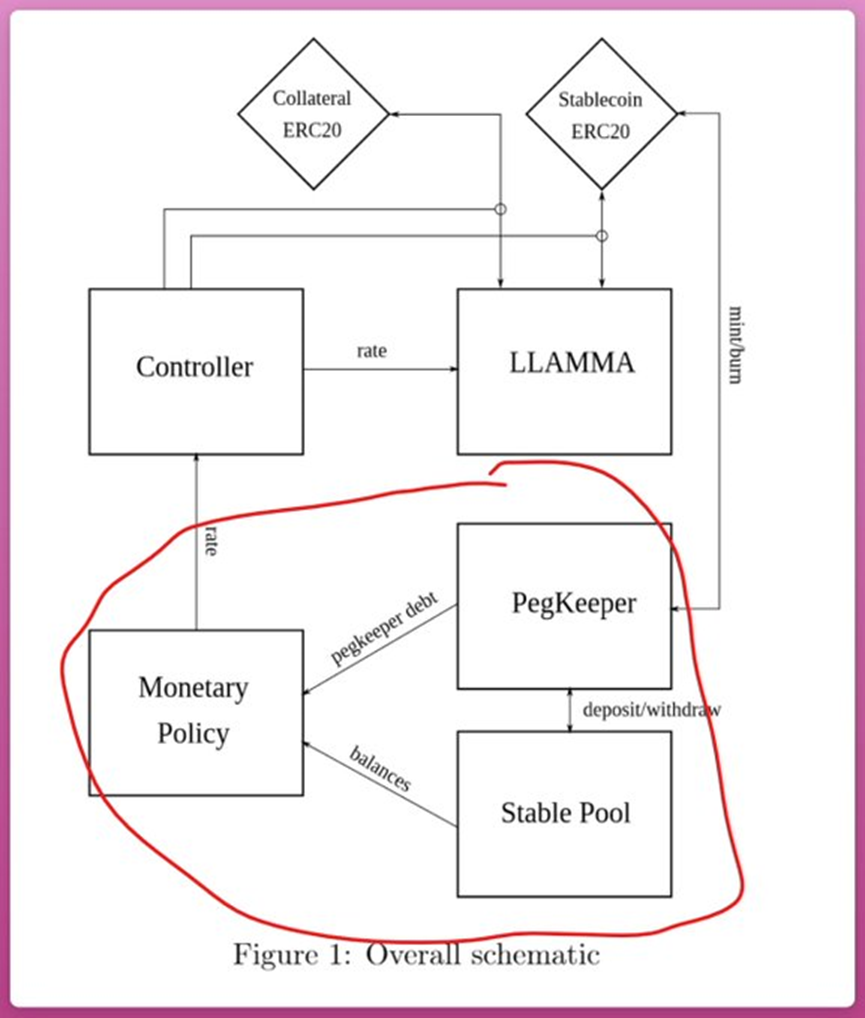

Curve 刚刚发布了 Curve 稳定币文档,最大的创新是 Lending-Liquidating AMM 算法(LLAMMA)。那么它是怎样工作的?

原文标题:Curve stablecoin

原文作者:Ignas.lens | DeFi Research

原文来源:twitter

编译:Kate,MarsBit

注:本文来自DeFi Research @DefiIgnas推特,其简述了学习Curve稳定币文档的心得。正文如下:

Curve 刚刚发布了 Curve 稳定币文档。

最大的创新是 Lending-Liquidating AMM 算法(LLAMMA)。

那么它是怎样工作的?

*我在写这篇文章时正在学习*

当前 CDP(抵押债务头寸)稳定币的问题在于它们必须清算抵押不足的头寸以保持挂钩。部分清算有帮助,但它们有两个问题:

1. 使 CDP 面临坏账

2. 用户因清算而受到惩罚

crv的核心思想是做一个持续清算或者去清算的AMM。这种借贷清算 AMM 在抵押品 (ETH) 和稳定币之间进行转换。因此,当抵押品价格高时,用户将全部存入 ETH,但当价格下跌时,ETH 将转换为美元。

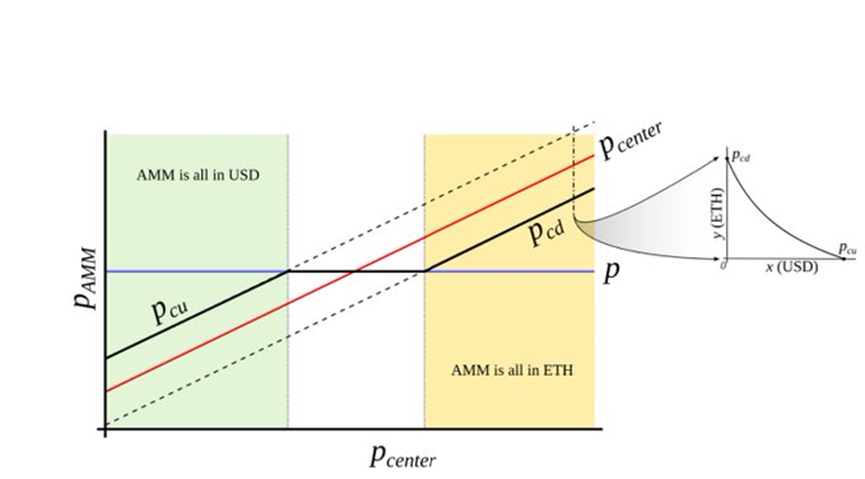

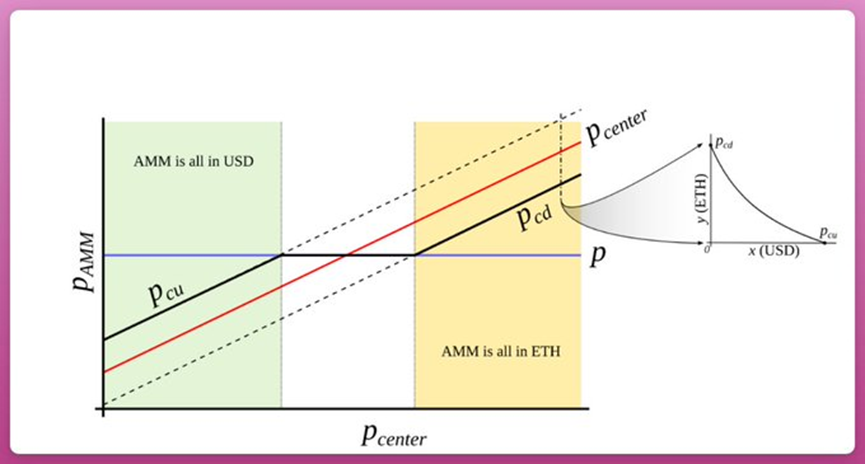

因此 Pcenter 是形成流动性的价格。当 ETH 价格达到 Pcu 时,AMM 抵押品将转换为美元。当 ETH 价格上涨并达到 Pcd 时,AMM 抵押品将全部转换为 ETH。

这种模式可以防止头寸被清算(它只是被平仓)并且没有坏账风险。(附带一提,这是否意味着抵押品会遭受无常损失?)

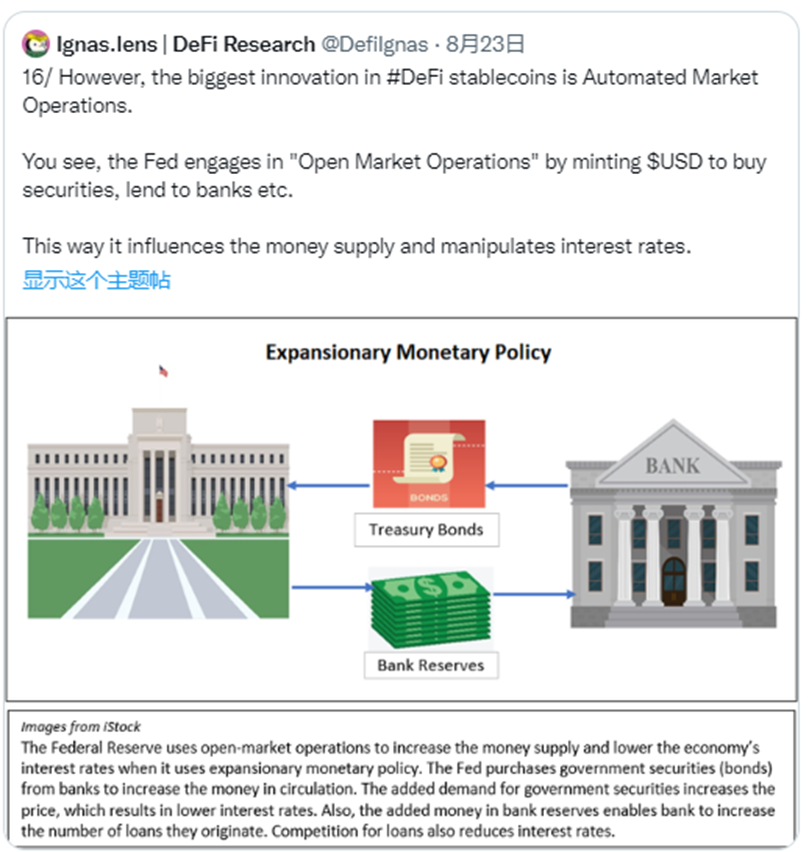

另一个重点是 LLAMMA 使用 ETH/USD 作为价格来源,并且$crvUSD可以在挂钩上方或下方进行交易。如果价格高于挂钩,$crvUSD 将使用 Automatic Stabalizer(类似于 Frax 的 AMO)你可以在下面了解自动化市场操作: 点此链接

这个自动稳定器(PegKeeper)将简单地铸造 $crvUSD 并直接存入曲线池。它增加了 $crvUSD 的流动性并产生交易费用。如果价格低于挂钩价格,$crvUSD 将从池中取出并销毁,从而减少 $crvUSD 的供应。

再说一次,我在写字的同时也在研究论文,所以让我知道我哪里错了或没有提到。

更新:

1. 白皮书没有明确提及,但他们心目中的“稳定币”似乎就是 crvUSD 本身。因此,根据我的理解,LLAMMA 可以有 USDT/crvUSD 或 USDC/crvUSD 甚至 3pool/crvUSD 池。

2. 它似乎没有在任何地方提到$CRV🤔

责任编辑:Kate