2022:定义加密货币这一年的22张图表

本文整理了这一年加密货币的主要趋势,以及对未来的看法。

原文标题:2022: 22 Graphs That Defined the Year for Crypto

原文作者:Lewis Harland

原文来源:Substack

编译:Kate, Marsbit

每年的这个时候,Decentral Park都会后退一步,回顾过去12个月的加密市场和Web3的发展。

2022年对加密货币来说是不平凡的一年。

遵循传统(以及大众需求),我们整理了这一年的主要趋势,为什么我们认为它们具有代表性,以及我们对未来的看法。

话不多说,我们为您带来:“2022:定义加密货币这一年的22张图表”。

“节日快乐,新年快乐!

- Decentral Park 团队”

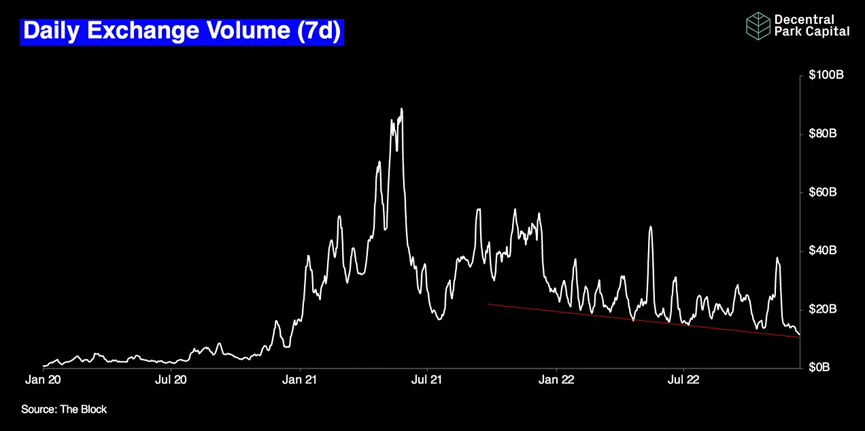

1:每日交易量

内容:自 2020 年 1 月以来,加密货币交易所的全球每日交易量(美元)。这一重要指标一直是衡量市场利率和流动性的良好代理指标。交易量的低谷与情绪的低谷同时出现。

定义原因:我们可以看到,该指标在 2022 年期间持续下降,峰值和低点都较低(现在为117亿美元)。宏观经济因素和 2022 年的几次投降事件意味着市场利率和流动性都将走下坡路。

我们将何去何从?成交量仍将与价格走势相关。由于2023年全球经济衰退的合理可能性,上半年的交易量不太可能维持在200亿美元以上。随着市场预期利率下调,经济增长势头可能会发生变化。

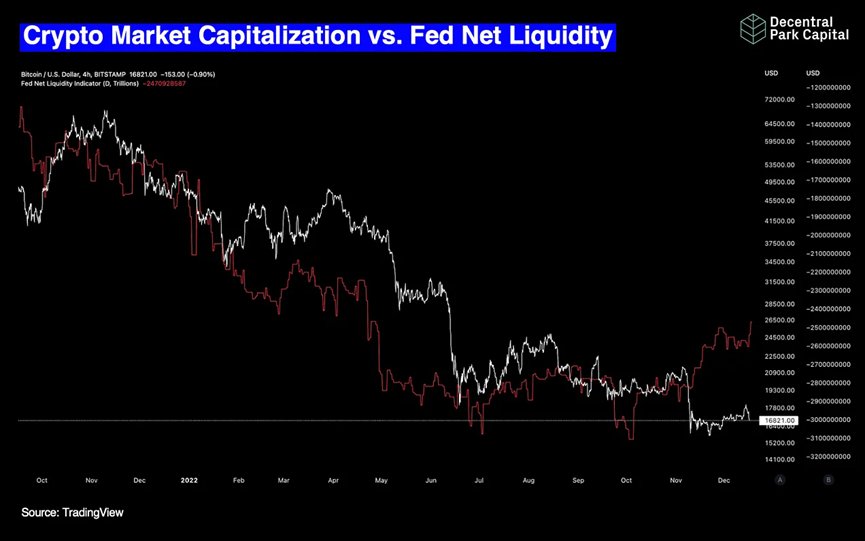

2:加密市场市值vs.美联储净流动性

内容:全球加密货币市值与美联储的净流动性。净流动性的定义是美联储的资产负债表,减去TGA账户和隔夜逆回购协议。自2020年以来,TGA和RRP的变化较大,这意味着考虑这些因素对于实际衡量经济中可以流通的可用流动性非常重要。

定义原因:该理论认为,市场流动性周期(和 M2 供应)从一开始就一直在推动加密资产市场。央行收紧货币政策以限制价格(例如 QT)对 2022 年的净流动性产生了负面影响。

加密市场与净流动性之间的相关性令人吃惊,这意味着加密资产过去一年表现的一个关键驱动因素是市场流动性周期——至少在美国是这样。自去年 11 月以来的最近分歧反映了FTX对加密资产市场的影响。

我们将何去何从?更激烈的融资竞争(通过QT 和更高利率的综合影响)可能意味着更多美元从美联储的逆回购工具中流出。然而,超过2万亿美元反映了系统中流动性过剩,美联储可能会采取更多措施。未来几个月,美联储将继续每月从其资产负债表上削减950亿美元,这意味着市场偏向下行。美联储的净流动性应该会恢复到趋势水平,而加密货币将面临一场陷入衰退的艰苦战斗。

3:加密货币与纳斯达克100

内容:在 2022 年的大部分时间里,加密货币市值与 NDQ 等成长型科技股指数呈正相关,但并不总是如此。

定义原因:Terra/Luna/3AC 崩盘导致加密货币市场在 5 月份下跌了 23%。当 LUNA在 5 月中旬从 82 美元暴跌时, NDX 下跌了 8%,这表明两个市场之间的关系相对密切。

它还表明,加密货币存在一个负倾斜——有明显的例子,当 LUNA 或 FTX 崩盘后,加密货币市场将无法聚集动力,而NDX将随着更乐观的宏观情绪而复苏(见正相关分解)。NDX的下跌日也可能意味着加密货币的下跌日。

我们将何去何从?同样的模式将延续到 2023 年。从现在开始,任何加密领域的黑天鹅事件或高传染性事件都将在事件发生后导致更多的负相关性,因为加密领域内的负面情绪比加密领域外更具粘性。

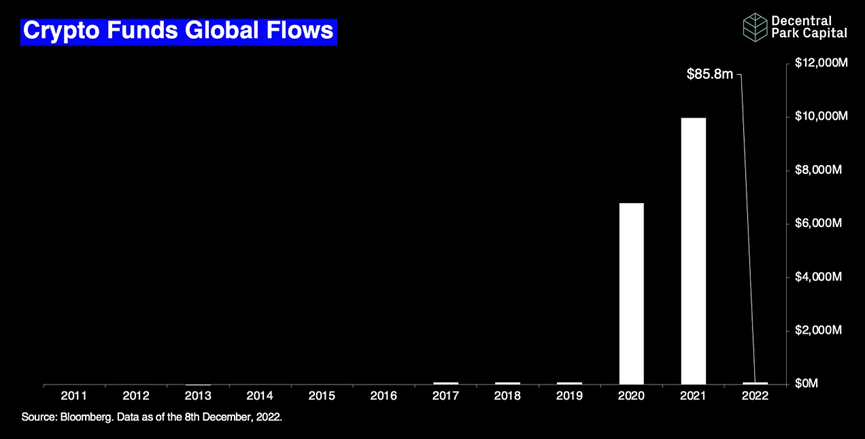

4:加密基金全球流动

内容:自 2011 年以来,全球流入加密货币基金的资金总额。总资金流量为 8580 万美元(截至 12 月 8 日)——比 2021 年的总流量下降了 99%。

定义原因:它反映了投资者对加密货币市场兴趣的崩溃,因为风险资产在配置中处于“次要地位”。这也显示了 2021 年结束的 Grayscale Trusts 现金套利交易的受欢迎程度。尽管市场回撤,但仍有大量 ETP 吸收了现金。

我们将何去何从?如果市场预期降息, 2023年的资金流将增加(10亿美元以上)。如果长期衰退最终结束,则需要数年时间才能回到 2021 年的水平。

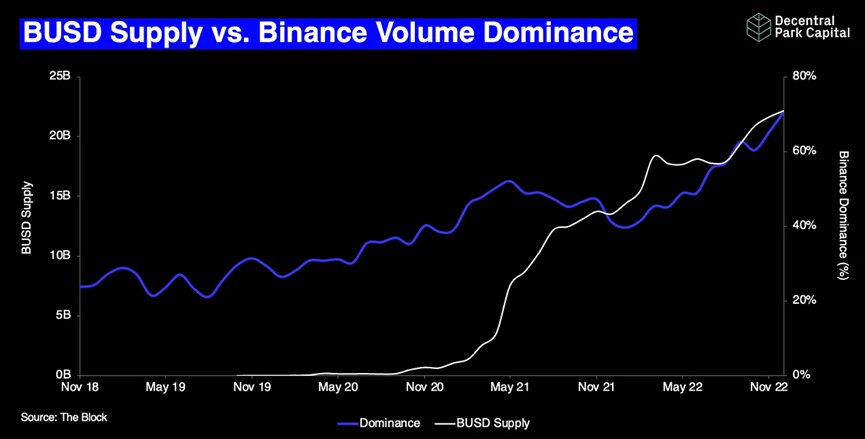

5:币安交易量优势 vs. BUSD 供应

内容:币安的BUSD供应量增长到222亿的历史新高,而币安交易量优势上升到 60% 以上的历史新高。

定义原因:BUSD 供应量的增长说明了币安在 2020 年持续的闪电式扩张和开箱即用的产品战略。其中包括9 月份为用户自动将 USDC 转换为 BUSD,以“提高资本效率”。与此同时,币安在 CEX 市场的交易量上继续占据主导地位。其主要竞争对手 FTX 的倒闭当然有所帮助,但上升趋势已经显现。

我们将何去何从?币安的策略正受到质疑,因为USDC取款现在是由于传统银行基础设施缓慢(需要BUSD将其出售成现金并购买USDC)而产生的。缺乏足够的审计、监管压力和更加怀疑的市场可能导致币安的主导地位最终在 2023 年减弱。

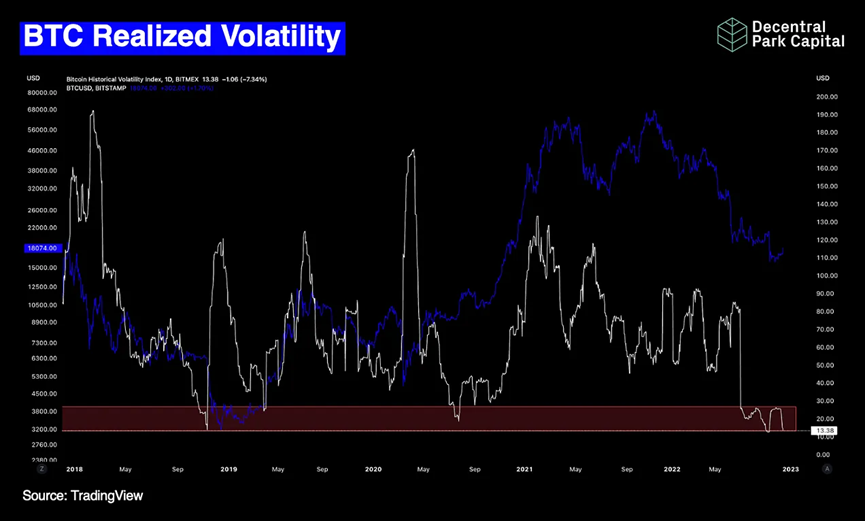

6:BTC实现波动率

内容:Bitmex 的 7 D BTC 实现波动率指数在 2022 年下半年保持低位。

定义原因:BTC (beta) vol 在 2022 年上半年保持相对较高的水平,并延续了整个 2021 年的相同模式。从 5 月开始的强烈去杠杆化事件(包括 LUNA、3AC)降低了投机活动。用户账户余额被清空(例如 FTX)可能会进一步抑制本已令人担忧的市场的波动。

我们将何去何从?实际成交量已跌至接近年度低点 (13.5),并且仍处于通常在高成交量行动之前出现的区域。鉴于加密资产市场持续面临宏观经济、监管和附带压力,这种倾斜是向下的。

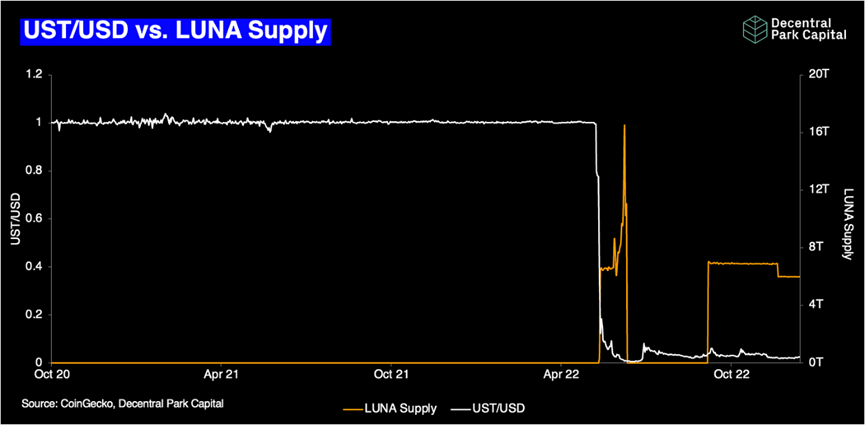

7:UST/USD vs. LUNA供应

内容:Terra 的 UST 与美元挂钩vs. LUNA 供应。5月7日至8日,随着大量稳定币开始离开Curve, UST开始失去其挂钩。5月9日,Luna Foundation Guard试图通过部署15亿美元来保护UST挂钩。随着LUNA作为UST的最终后盾,我们看到LUNA的新发行量飙升至<16T单位。

定义原因:它代表了“纯”算法稳定币实验的棺材上的最后一颗钉子。“纯粹”的方面意味着,在短短4天内,Terra的一切都结束了。

它还引起了监管机构和投资者的关注。仅仅 4 个月后,众议院委员会起草了监管稳定币的立法,对像 UST 这样的算法稳定币实施了两年禁令。

我们将何去何从?一个对完全抵押的稳定币越来越渴望的市场。像 Circle 这样的公司将利用这一势头,在现有的TradFi关系上加倍下注。。至于Terra - 只不过是遥远的记忆。我们还找到了 FTX 在网络崩溃中扮演的角色的证据。

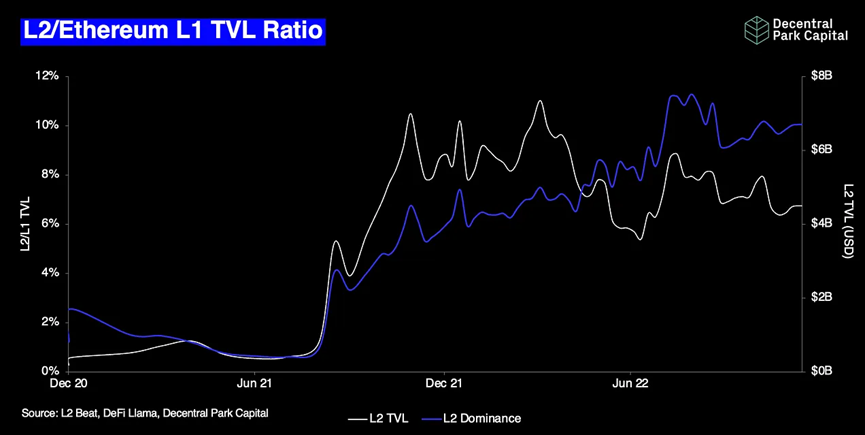

8:L2/以太坊L1 TVL比率

什么:L2 上的总价值锁定 (TVL) 超过以太坊 L1 上的 TVL。尽管以美元计价的 TVL 下降(与更广泛的市场方向一致),但 L2 的主导地位攀升至历史新高(7.8%)。

定义原因:它表明,在2022年,L2比L1保留了更多的锁定价值。新 L2 网络代币(例如Optimism )的推出及其流动性激励模型是 2022 年持续增长的关键驱动力。L2 正在成为以太坊的未来。

我们将何去何从?L2/L1 TVL 比率在 2023 年攀升至历史新高(> 15%),这是由于 L1 的 gas 成本可能较低,但人们仍希望在更可扩展的基础上进行交易(整个2022年的多个时期都是如此)。

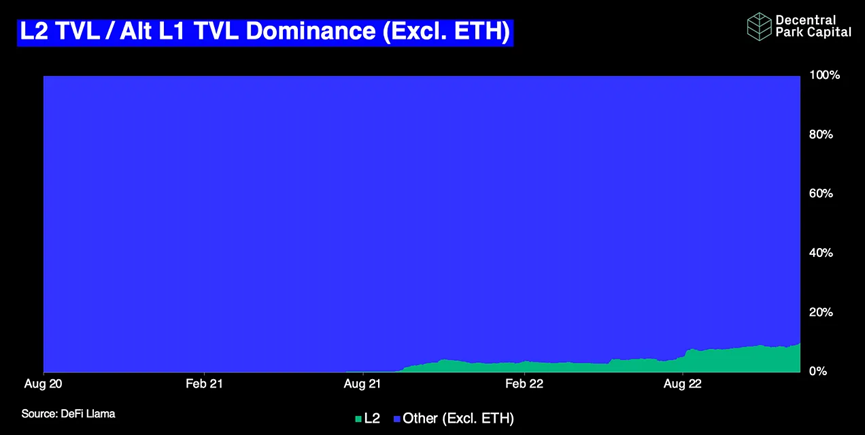

9:L2 TVL/Alt L1 TVL 主导地位

内容:L2 总价值锁定与替代 L1(Alt L1) 的主导地位在 2022 年从 3% 增长到 10%。

定义原因:以太坊 L2 和替代 L1 之间的技术和哲学斗争在过去 12 个月中愈演愈烈。由于rollups的持续发展,2022 年标志着 L2 相对于替代区块链的首次真正流动性增长。这张图暗示,根据当前趋势,所有道路都通向以太坊。

我们将何去何从?rollups 和激励计划的激增将在整个 2023 年推高这一比例。L2 之外的 TVL 将开始围绕 Cosmos这样的应用链结构进行整合,其中 像Celestia 这样的数据可用性层可以支持这两个细分市场的增长。

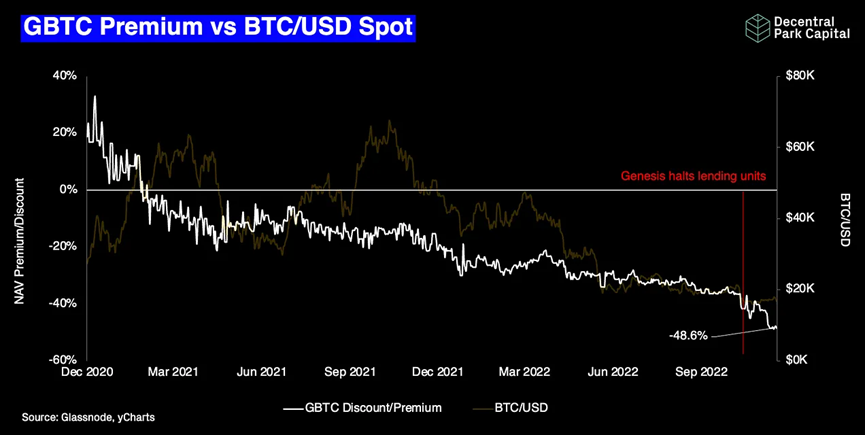

10:GBTC溢价vs. BTC/USD

内容:Grayscale的GBTC对NAV的溢价在2022年制造了新的ATL。

定义原因:由于供大于求,Grayscale现金套利交易在2021年初不再可行。熊市阻止了净新投资者,他们可以获得更好的加密货币投资替代品,而私募投资者继续出售他们的股票。

据透露,在2022年,大量 GBTC 股票被用作大型基金(例如 3AC)的抵押品,这些基金的价值从2021年2月的峰值下跌了85%。在 Genesis停止其贷款业务后,投资者担心DCG/Genesis可能会被迫出售(6亿至8亿美元的加密抵押品)以筹集现金,因此折价扩大速度加快。事实是,这些事件只是加速了先前的折价趋势。

我们将何去何从?由于缺乏公共信息,因此很难预测结果。如果 GBTC 抵押品来自 Genesis(相对于 DCG),那么贷款人被迫出售超过 2.5 年以上的股票以偿还债权人的风险更大。Reg M或灰度信托的平仓将导致高达112亿美元的比特币在市场上出售。对了,美国证券交易委员会(SEC)不会很快批准现货 ETF 的转型。

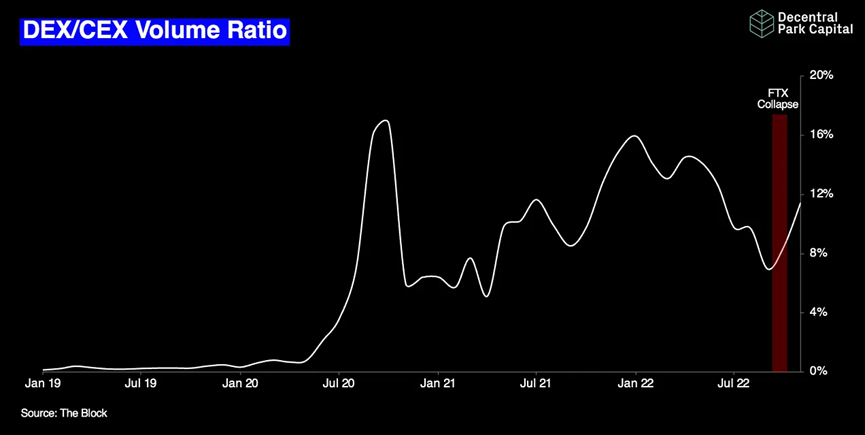

11:DEX/CEX 交易量比率

内容:全球去中心化交易所交易量超过中心化交易所,从 9 月的 9% 增长到 11 月的 11.7%。

定义原因:在经历了 DEX 活动的熊市之后,对中心化参与者和资产安全的担忧日益增长,推动了DEX/CEX比率的逆转,其中最大的跃升发生在 FTX 崩盘的那个月。到 2022 年底,该比率的变化反映了用户自我托管情绪的变化。

我们将何去何从?一个重新解决交易安全问题的市场。DEX/CEX 比率可能会在一段时间内保持在 15% 以下,但该比率不太可能跌至 2020 年以来的新低。如果发生这种情况,对DEX团队和用户的监管压力可能会成为后者的驱动因素。

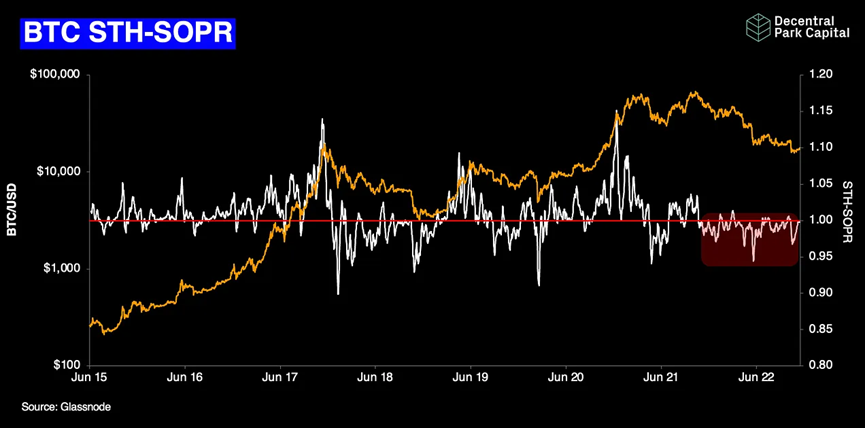

12:比特币 STH-SOPR

内容:到 2022 年,比特币的短期持有者支出产出利润率 (SOPR) 将被抑制在 1 以下。该指标反映了链上所有代币的实现利润程度。

定义原因:使用SOPR的短期持有者,可以让我们深入了解刚刚进入市场的交易者,从而了解他们的情绪和行为。SOPR 使用 1 作为长期熊市的阻力,同时使用 1 作为更多看涨时期的支撑。2020 年每次拒绝 1 都表明,平均而言,短期交易者在每一次机会(这一年的每一次市场反弹)都在接近其成本基础或亏损地出售比特币。

我们将何去何从?STH-SOPR 一直被抑制在 1 以下,直到形成更具建设性的市场,这可能会在市场第一次“闻到”更宽松的货币政策时开始。

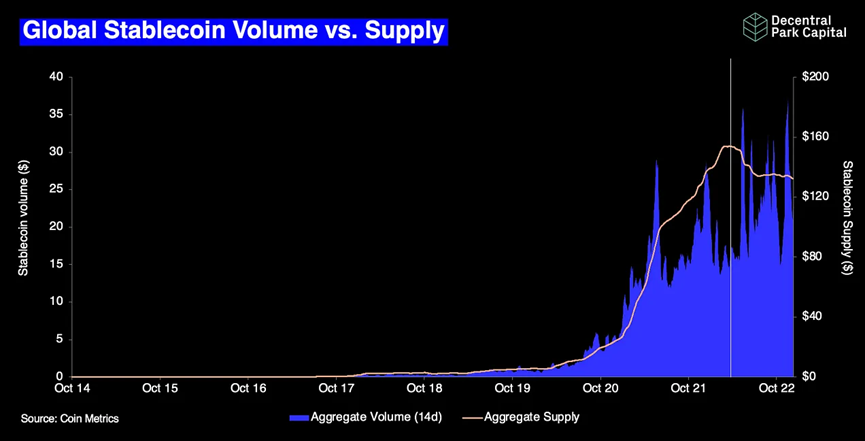

13:全球稳定币数量与供应

内容:稳定币总量与总自由流通量。到2022年,总规模将增长两倍($35B;14d MA),而稳定币的全球自由流通量同期下降了 14%。

定义原因:2022 年,稳定币表明,即使在熊市期间,它们也实现了真正的产品市场契合。尽管发生了严重的去杠杆化事件和一级交易所倒闭,我们还是看到了更高的交易量。更高的交易量与更低的供应量意味着更少的稳定币单位被更频繁地交易(更高的速度)。

我们将何去何从?保持目前的趋势到2023年。每日稳定币总量峰值为400亿美元,低点保持在每天20美元以上。

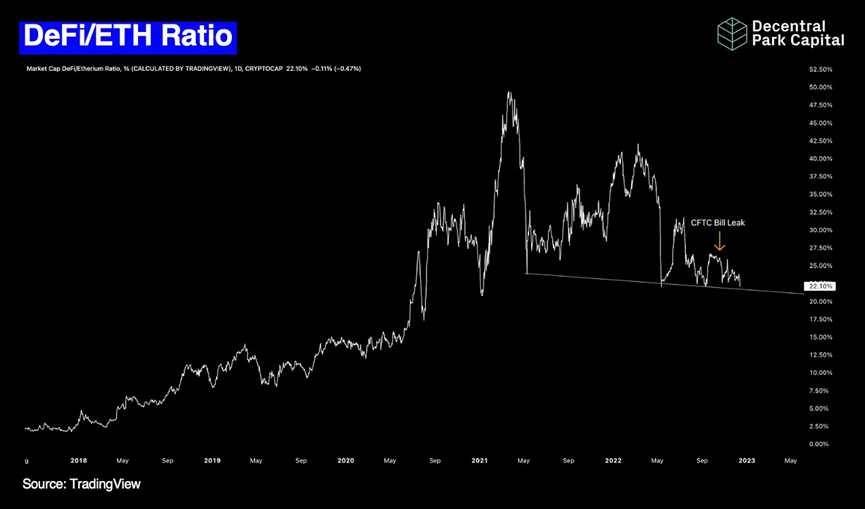

14:DeFi/ETH 比率

内容:DeFi 市值/ETH的市值比率在 2022 年创下了更低的高点和更低的低点。

定义原因:它强调了 2022 年350亿美元的 DeFi 行业相对于更广泛的加密市场所经历的斗争。DeFi 的市值从 2021 年 11 月的 ATH 水平(2000亿美元)下降了 82%,下降速度快于 ETH(beta)。

今年夏天,Terra的崩溃以及3AC和中心化放贷机构的影响,为该比率的单次最大跌幅铺平了道路。然而,监管头条新闻,如10月中旬泄露的CFTC法案,同样产生了影响,导致该比率下降了4%,尽管该行业同期增长了100亿美元。因此,由于监管压力不断加大,投资者开始相对减少对该行业的配置。

我们将何去何从?DeFi/ETH 比率在短期内难以突破 25%。市场去杠杆化很可能已经完成,这意味着高跌幅可能趋于平稳。也就是说,随着下一个采用周期流动性更强的代理发挥作用,投资者将资产分配给主要机构,这可能会在短期内对该比率造成持续压力。

尽管如此,该行业仍在继续推进,许多家喻户晓的品牌都在拥抱这一区块链,例如迪士尼和星巴克。DeFi 也从 CeFi 的整合中受益匪浅。

15:美国个人收入 vs. 全球 NFT 交易量

内容:美国个人收入同比变化率与全球 NFT 交易量。

定义原因:NFT 代表高风险市场中的高风险子行业,应该容易受到个人收入变化率的影响。通胀上升和实际工资增长放缓,是导致可支配收入下降的完美组合。

有一些证据表明,美国PI经常领先NFT交易量4-6个月。刺激经济支票(经济影响援助金)和量化宽松意味着更多的钱花在了高风险资产上。

2022年3月,美国PI的变化率也创下了历史最低水平,同时NFT月度交易量飙升至新的ATH (160亿美元以上)。

我们将何去何从?该模型意味着,较低或负的 PI 变化率可能会阻碍 NFT 的重要采用。消费领域的弱点就是 NFT 的弱点。如果全球经济衰退持续下去,我们不太可能在 2023 年看到新的 NFT 月交易量 ATH。

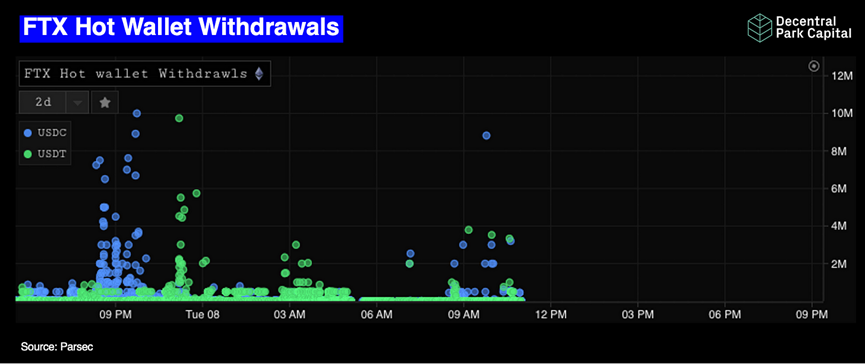

16:FTX热钱包提现

内容:2022 年 11 月 7 日至 8 日从 FTX 交易所热钱包中提取 USDC 和 USDT 的散点图。

定义原因:数据显示,11 月 7 日,高价值 USDC 交易者最初争相退出。8日,随着低价值的交易者们继续不断地进行交易,这一切戛然而止。最后一个较高价值的集群是针对“某些特定客户”的,有些人将其定义为巴哈马用户。

FTX 在 2022 年 11 月 8 日中午最后一次暂停提款。

我们将何去何从?长达数年的破产程序。

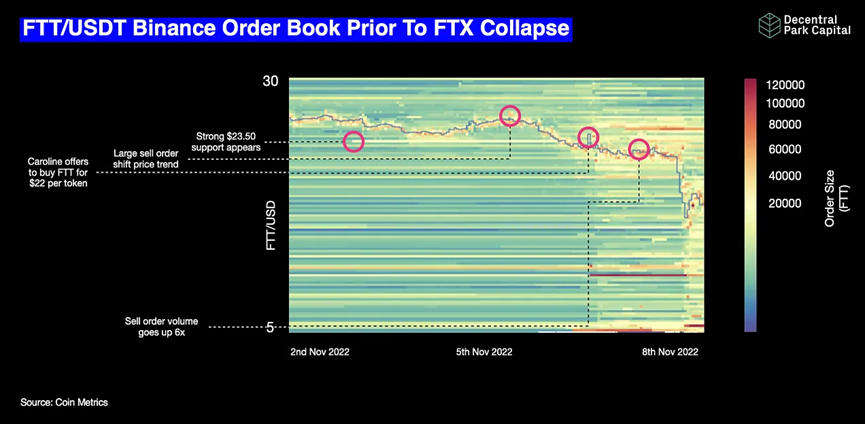

17:FTX/USDT 币安 订单簿

内容:2022 年 11 月 2 日至 8 日,币安上不同价格水平的 FTT/USD 订单规模。

定义原因:它提供了链上证据(以链下数据为背景),表明至少有一个市场参与者希望支持FTT (FTX交易所的原生加密资产)的价格。在Caroline (Alameda首席执行官)提出以22美元/单位的价格购买FTT之前,强劲的支撑在23.50美元。这是一堆该死的证据——你不会公开告诉别人一个价格水平,除非你非常有信心你需要这个价格。

我们将何去何从?随着时间的推移,FTT交易以渐近线趋近于0,在去中心化交易所之外的有限场所访问。

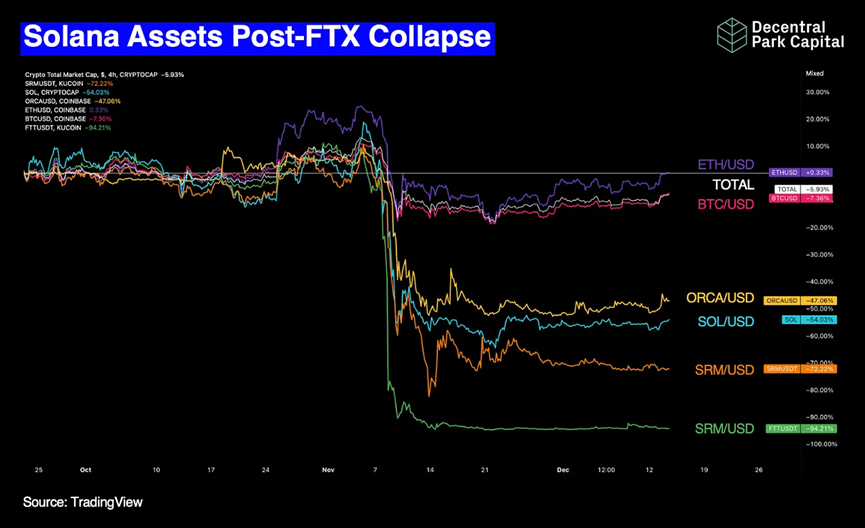

18:FTX 崩溃后的 Solana 资产表现

内容:Solana 和基于 Solana 的生态系统资产与市场 beta(BTC、ETH、Total MCAP)。基于 Solana 的资产在 FTX 崩溃后下跌了 50% 以上,而 SOL 本身下跌了 60%。

定义原因:Solana 资产性能与 beta 的集群突出了Solana 及其生态系统一直存在的 FTX/Alameda漏洞。

我们将何去何从?对Solana 的信任和投资缓慢恢复,Solana 的许多资产将在几个破产程序中被捆绑。

19:比特币哈希价格与挖矿难度

内容:比特币不断上涨的哈希价格(哈希率/价格)与受抑制的 BTC/USD 比率以及不断攀升的挖矿难度。

定义原因:比特币挖矿市场陷入极端困境。比特币哈希率从 1 月飙升 61% 至 ATH 峰值(273m TH/s),而 BTC/USD下跌 62%(背离)。

哈希价格比率反弹至 2020 年的水平,并进入了一个与当地市场底部相吻合的区域(矿工完成投降)。然而,矿业市场的凸性意味着无利可图的矿工被迫破产。

从那时到现在,最大的不同是市场状况更加紧张,宏观经济环境更加严峻。

我们将何去何从?比特币矿工合并为 3-5 家主要(且盈利)的参与者,可能受到并购活动增加的引导。新的 BTC/USD 低点可能意味着新的 ATH 是哈希价格和更长的矿工投降期。

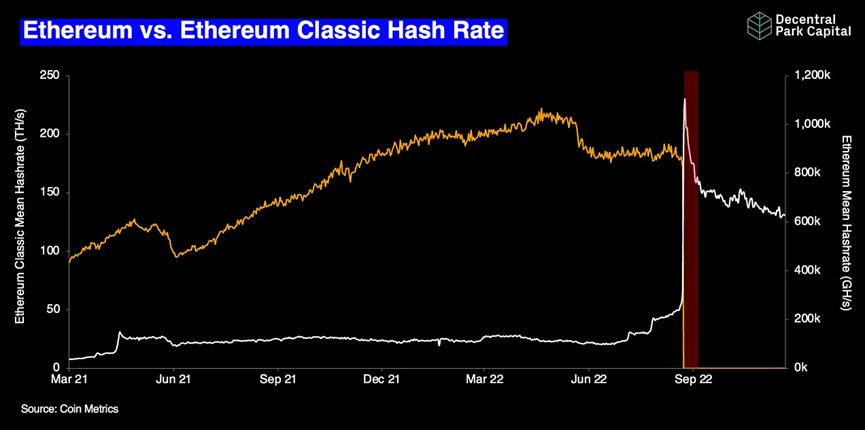

20:以太坊与以太坊经典哈希率

内容:自 2021 年 3 月以来,以太坊 1 的哈希率趋势与以太坊经典的哈希率趋势。红色区域表示 ETH 合并。

定义原因:ETH 合并标志着历史上第一个从工作量证明 (PoW) 到权益证明 (PoS) 的主网网络切换。

即将到来的夏季,以太坊过渡意味着矿工们很快就会失业。使用相同挖矿算法的 以太坊经典是下一个最佳选择,并在 9 月份合并事件发生前几个月开始移动。

唯一的问题是 ETC 的市值仅为 ETH1 的 2.5% 左右,而且网络活动微不足道,无法带来交易费用或维持交易所的利息。相对于那些以美元计价的运营商获得的美元奖励,以太坊 1 摆脱了它的挖矿皮肤并使以太坊经典的挖矿环境负担过重。

矿工们开始拔掉无利可图的机器,网络反映了整个2022年以太坊1哈希率下降的趋势。

它还强调了 PoW 的自给自足性质,包括中途共识层切换。

我们将何去何从?以太坊经典的哈希率持续下降,其中资源承诺回落到合并前的200 TH/s范围(其他均相等)。

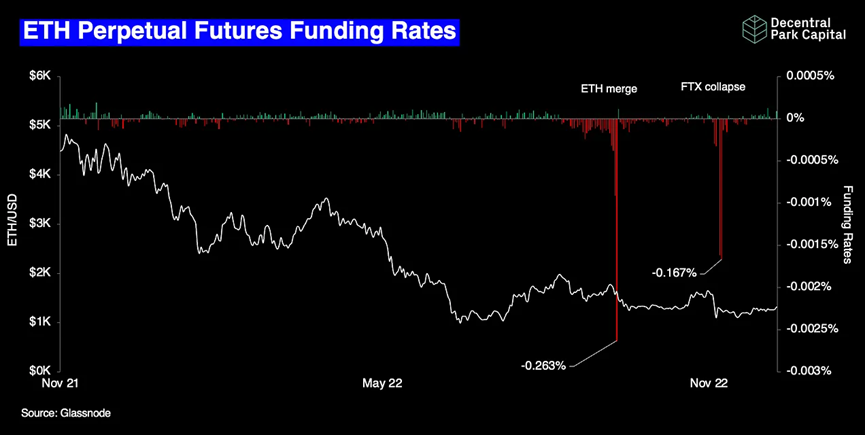

21:ETH 永续合约资金费率

什么:总融资利率与 ETH/USD 的对比。ETH 永续市场在 2022 年有两个不同的时期经历了最负的融资利率时期。

定义原因:第一次极端打印发生在 9 月之前的 ETH 合并期间。交易者将 ETH POW 代币视为免费看涨期权,从而在头寸上变得投机取巧。通过对冲基础资产但持有实物 ETH,他们可以以 delta 中性的方式认领这些单位。

第二个更难预测。无法从 FTX 中提取资产的交易者也变得投机取巧,他们在 FTX 之外做空 ETH,同时在 FTX 上做多 ETH,以构建“合成 FTX 提取交易”。

这些完美地抓住了期货市场在加密货币中日益增长的作用——无论是针对预期事件还是更多临时事件。投资者变得更加老练。

我们将何去何从?ETH的资金利率正常化,以防止任何负面事件(例如,进一步的交易所崩溃)。

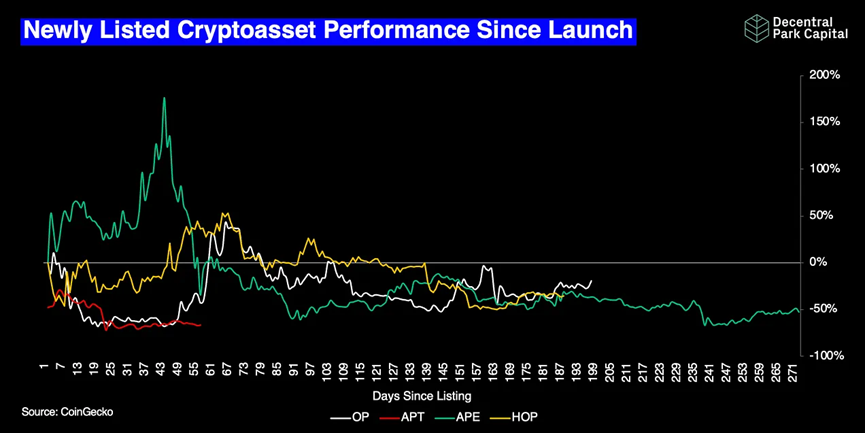

22:新上市的加密资产自推出以来的表现

内容:以上市第一天为基准的高调加密资产发布。无论代币发行策略或估值如何,所有代币都有望以亏损结束这一年。

定义原因:广泛的避险环境意味着投资者配置不足以抵消冲击市场的供应(早期自由流通量较低)。

但这也说明了发布策略的持续无效。OP、HOP 和 AP 等代币都是高调空投的例子,但对之前空投的研究得出结论,空投策略在留住用户及其各自的网络贡献方面基本上无效。

我们将何去何从?开发人员利用这一不断增长的失败空投用例列表来迭代后续模型,重点是如何更好地激励社区参与并继续参与网络贡献。

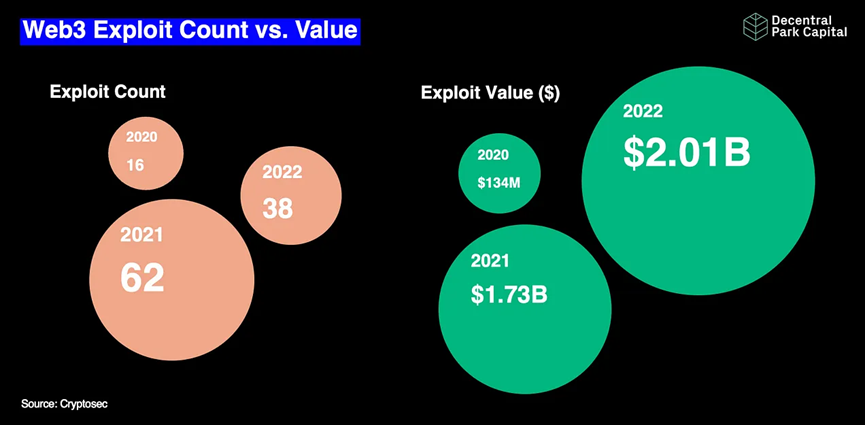

更多:Web3 漏洞利用 计数和价值

内容:自 2020 年以来,Web3协议的漏洞被利用的总数量与美元总额。2022 年的漏洞利用总数下降了 39%,而利用的总量增长了 16%(20亿美元)。

定义原因:一种观点认为,我们几乎没有采取什么措施来防止漏洞利用——这说明了这个领域的新生。

然而,更有趣的是,这与 Web3 的多链基础设施有关。2022 年是我们看到桥梁活动反弹的一年。它们还代表了最清晰的蜜罐,因为大量价值被锁定并呈现在它们的非原生链上。到 2022 年,Nomad和Wormhole 桥的开发费用总计达到 5.26 亿美元。换句话说,我们在 Web3 生态系统的单一高价值角落看到了更大的漏洞。

我们将何去何从?尽管开发人员尽了最大努力,但 2023 年的开发量与此相似。正如我们之前经常听到的那样——这些东西需要时间才能成熟。