DeFi 2022年度回顾:TVL整体下降76.1%,四大稳定币流通量下降7%

总锁仓价值TVL是衡量DeFi采用情况的一个指标。

原文作者:蒋海波

原文来源:PANews

回顾区块链近些年来的发展,尽管MEME币、NFT、GameFi等概念在不同时期都受到过追捧,但迄今为止,DeFi仍然是区块链最主要的用例。DeFi中的各项数据可以反应当前的应用情况,今年来(2022年1月1日~2022年12月22日),各项数据总结如下:

- 所有公链上DeFi项目的TVL整体下降76.1%,虽然Arbitrum的TVL在过去一年也下降了45.5%,但从绝对值上已经升至第四位。

- 四大稳定币USDT、USDC、BUSD、DAI的流通供应量之和今年从1446亿降至1345亿,整体降幅7%,USDC和BUSD抢占了USDT的部分市场。

- DEX的交易量从去年12月份开始呈下降趋势,以太坊上Uniswap仍占有62%的交易量。

- MakerDAO、Aave、Compound三大借贷协议的总存款减少76.1%。

- 跨链桥中,Multichain流动性和交易量均位列第一,Wormhole的TVL最高下降94.6%。

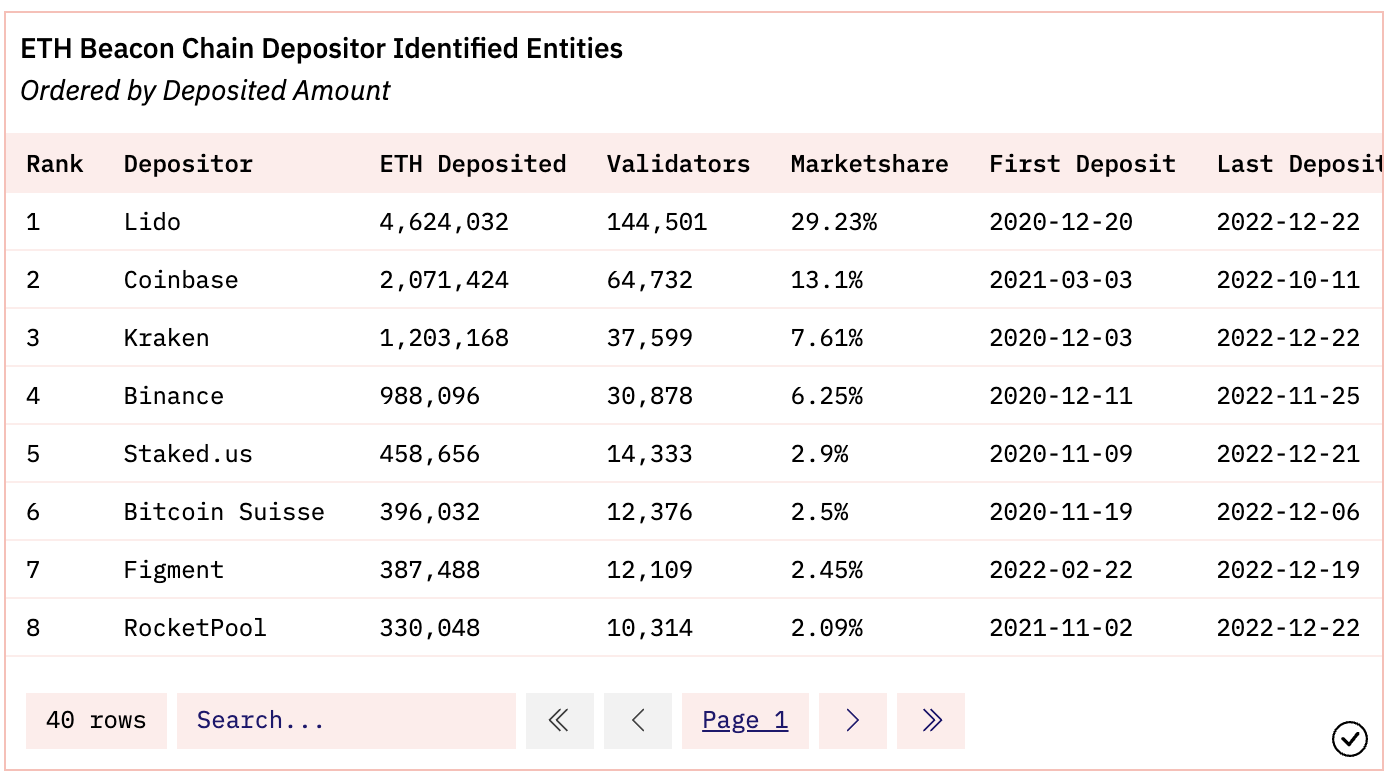

- ETH质押比例升至13.59%,Lido市场占比为29.23%,57%的区块采用了Flashbots MEV-Boost Relay。

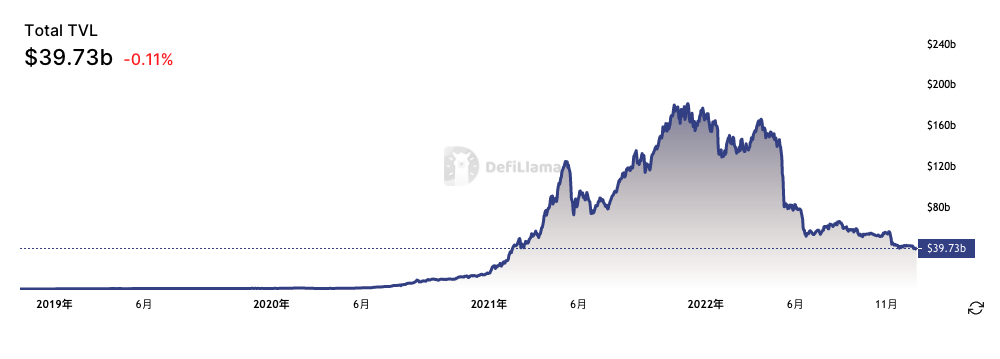

TVL:总锁仓量整体下降76.1%至397.3亿美元

总锁仓价值TVL是衡量DeFi采用情况的一个指标。根据DeFi Llama的数据,今年以来,所有DeFi项目的TVL(排除易重复计算的指标后)从1665.8亿美元下降至目前的397.3亿美元,降幅76.1%。

若按照公链进行划分,TVL最高的三条公链中,Ethereum的TVL从954亿美元降至234.1亿美元,降幅75.5%;BNB链的TVL从120.8亿美元降至41.7亿美元,降幅65.5%;Tron的TVL从52.1亿美元降至42.6亿美元,降幅18.2%。

令人意外的,以太坊二层Arbitrum的TVL已经位于第四位,虽然它的TVL也在过去一年里从19.8亿美元降至10.8亿美元,降幅45.5%。

降幅最大的无疑是在5月份走向崩溃的Terra(现Terra Classic),Terra的TVL从年初的118.1亿美元升至5月份的210.2亿美元,现在仅529万美元。

交易、借贷、流动性质押仍是区块链中资金量最多的三类项目。在市场整体估值下降的情况下,通过流动性挖矿产出大量代币的DEX更是遭到严重打击,而DEX是公链吸引资金的主要项目,很多公链将原生代币作为DEX的挖矿奖励以吸引短期的流动性,在挖提卖的背景下陷入恶性循环。

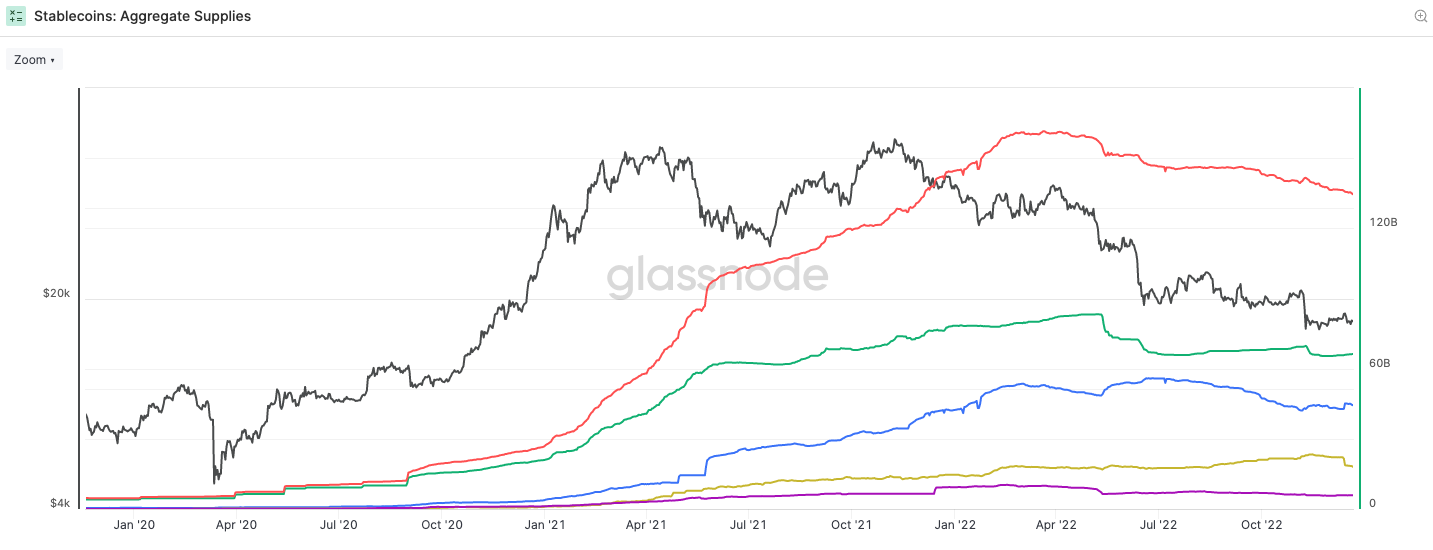

稳定币 :USDT的流通量与高点相比已减少20.4%

在美联储加息叠加加密市场衰退的情况下,稳定币的发行量也少有的出现了下降。根据Investing.com的数据,目前美国1年期国债收益率为4.63%,而最大的借贷协议Aave以太坊市场中USDC的存款APY仅1.16%。

根据glassnode的数据,四大稳定币USDT、USDC、BUSD、DAI的流通供应量之和今年从1446亿降至1345亿,整体降幅7%,但USDC和BUSD还是保持了增长。

USDT的流通量从783亿降至662亿;USDC从423亿增加至443亿,BUSD从146亿增加至180亿,DAI从92亿降至58亿。USDC和BUSD抢走了USDT的一部分市场份额,以DAI为代表的去中心化稳定币在Terra/UST崩溃后受到的影响更大。

USDT的流通量曾在今年5月份达到了832亿的历史高点,与高点相比,已经下降20.4%,且仍然呈下降趋势。

从过去多年的历史数据看,稳定币市值大量减少的情况非常少见,似乎仅在2018年下半年出现过一次。根据CoinMarketCap的数据,2018年8月27日,USDT的市值为28.2亿美元,到当年的11月16日下降至16.8亿美元,降幅40.4%。

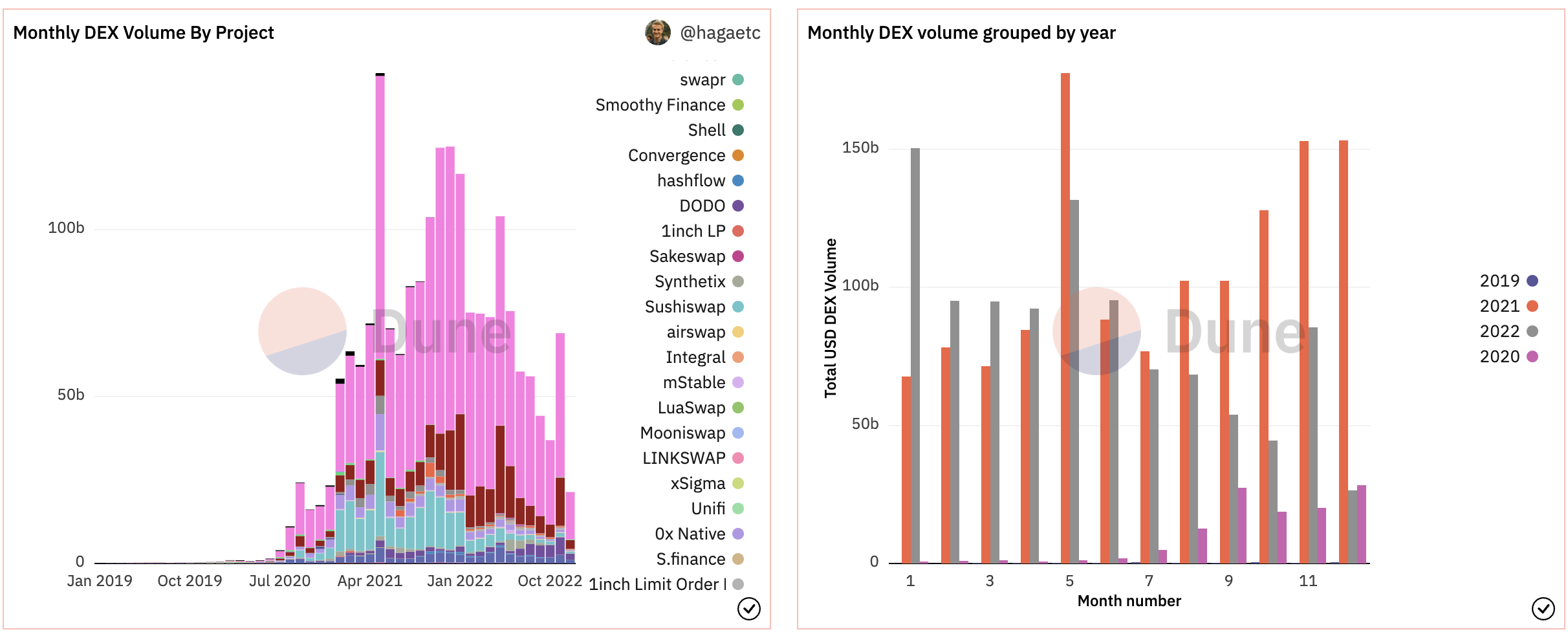

DEX:交易量从去年12月份开始呈下降趋势

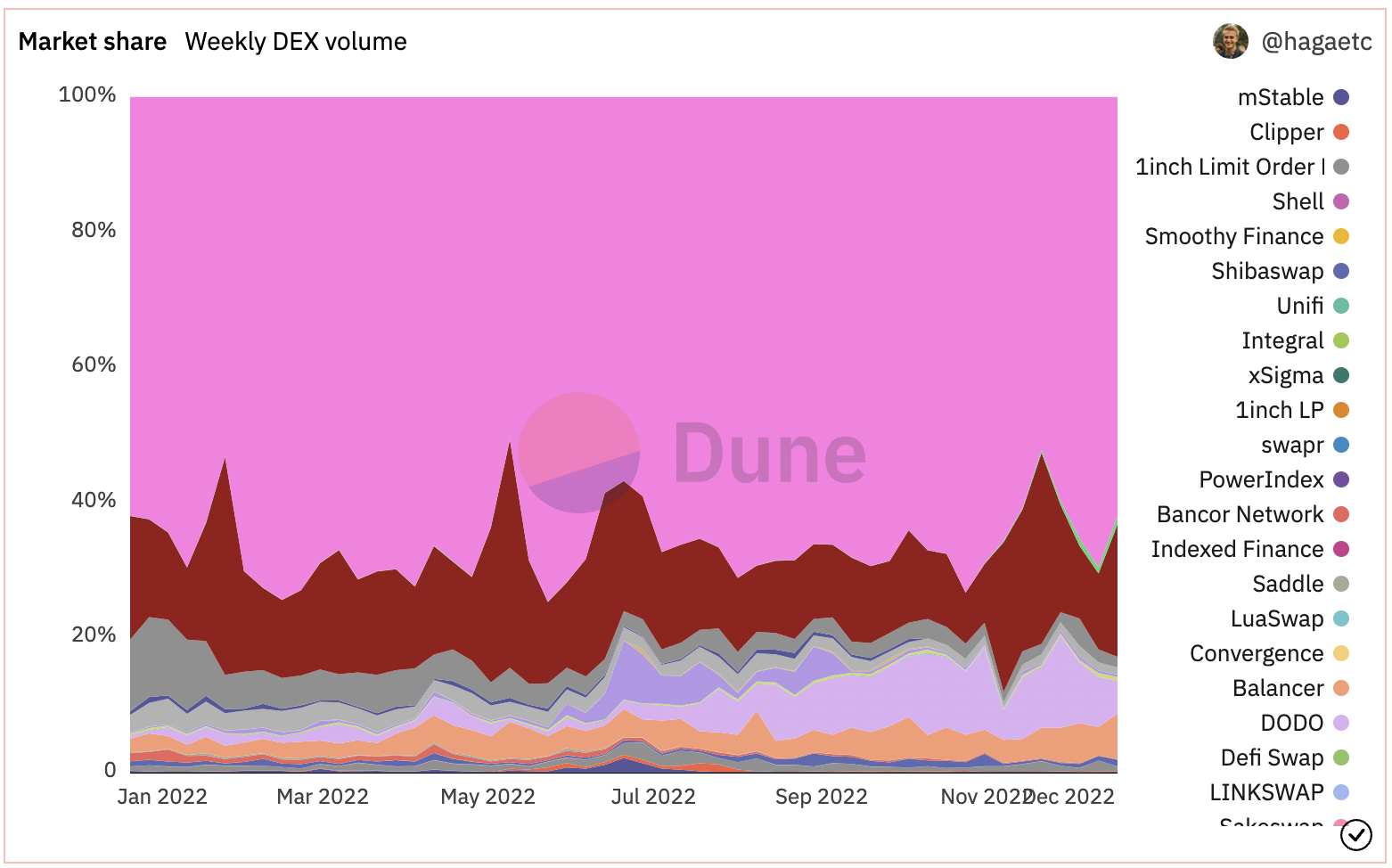

根据Dune Analytics联合创始人hagaetc的仪表板,DEX中每个月的交易量在2022年12月之前整体呈上升趋势,在这之后开始逐渐下降。以已经结束的11月为例,今年11月份856亿美元的交易量与去年同期的1531亿美元相比下降了44.1%。

在市场占有率上,Uniswap继续保持62%的交易量占比,Curve的占比从12.9%升至19.6%,Balancer从1.9%升至6.8%,DODO从1.2%升至4.9%,而Sushiswap从11.2%降至1.6%。

Sushiswap市场份额下降,其它DEX占比上升,是DEX竞争性地调低交易手续费比例的结果。手续费比例固定为0.3%的Sushiswap正逐渐失去竞争力。

相关阅读:《数据分析:CeFi信任危机后,去中心化现货和合约交易协议近期表现如何?》

借贷:MakerDAO、Aave、Compound三大借贷协议的总存款减少76.1%

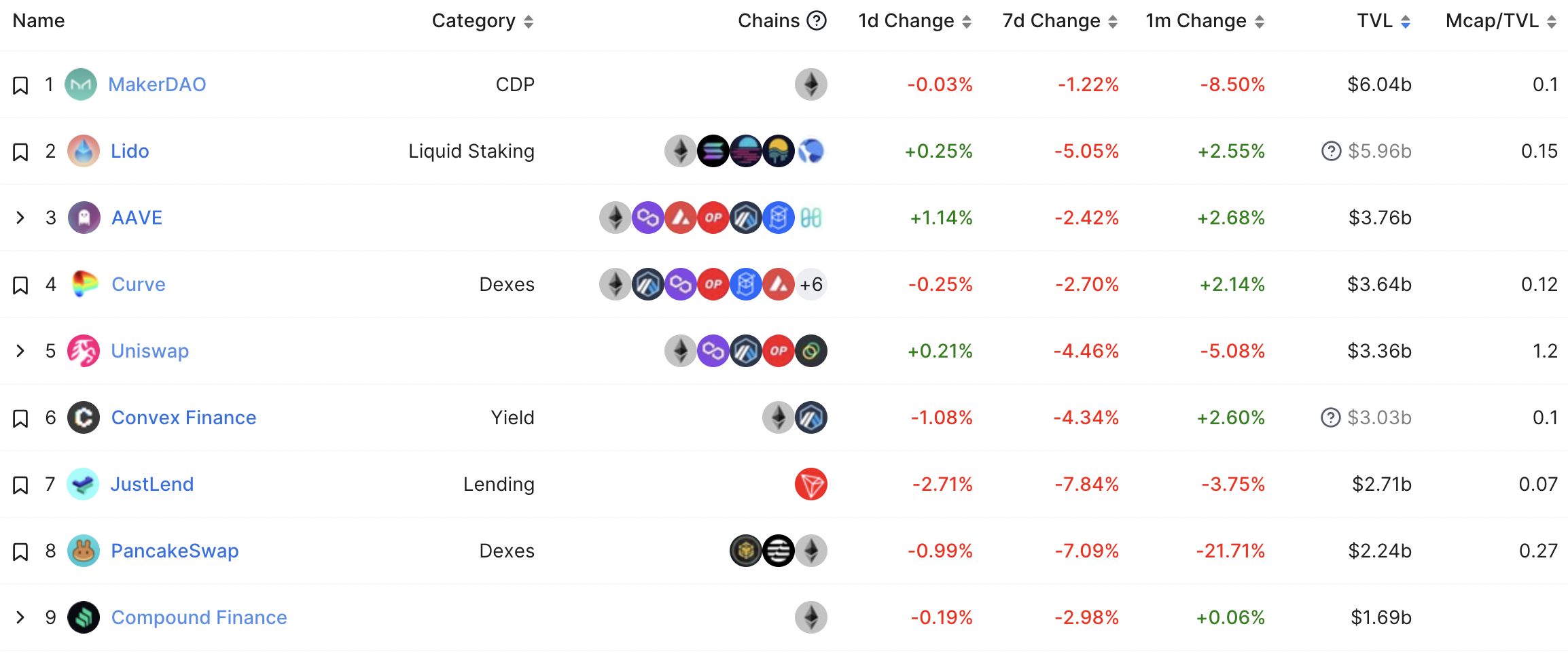

以太坊上借贷协议的前三强MakerDAO、Aave、Compound仍然维持了自己的地位。但在其它链上,目前Compound的TVL已经被Tron上的JustLend超越,Aave的TVL也曾短暂的被Terra上的Anchor超越过。

根据DeFi Llama的数据,MakerDAO的TVL从175亿美元降至现在的60.4亿美元,降幅65.5%;Aave的TVL从142.1亿美元降至37.6亿美元,降幅73.5%;Compound的TVL从89亿美元降至16.9亿美元,降幅81%。

因为MakerDAO是CDP类型,只能借出自身发行的DAI,TVL即为总存款;而Aave和Compound中的存款可以作为他人的借款,TVL为总存款-总借款。Aave的总存款从262亿美元降至56.4亿美元,降幅78.5%;Compound的总存款从149亿美元降至23.5亿美元,降幅84.2%。MakerDAO、Aave、Compound三大借贷协议的总存款从586亿美元降至140.3亿美元,降幅76.1%。

在借贷的一些细分领域,将抵押品进行分级的Euler和优化存借利息的Morpho占有了一定的市场,TVL分别为1.84亿美元和1.28亿美元;Maple等无抵押借贷随着FTX的暴雷而出现大量坏账;将每一个借贷市场分离开的Silo也只有2194万美元的TVL。

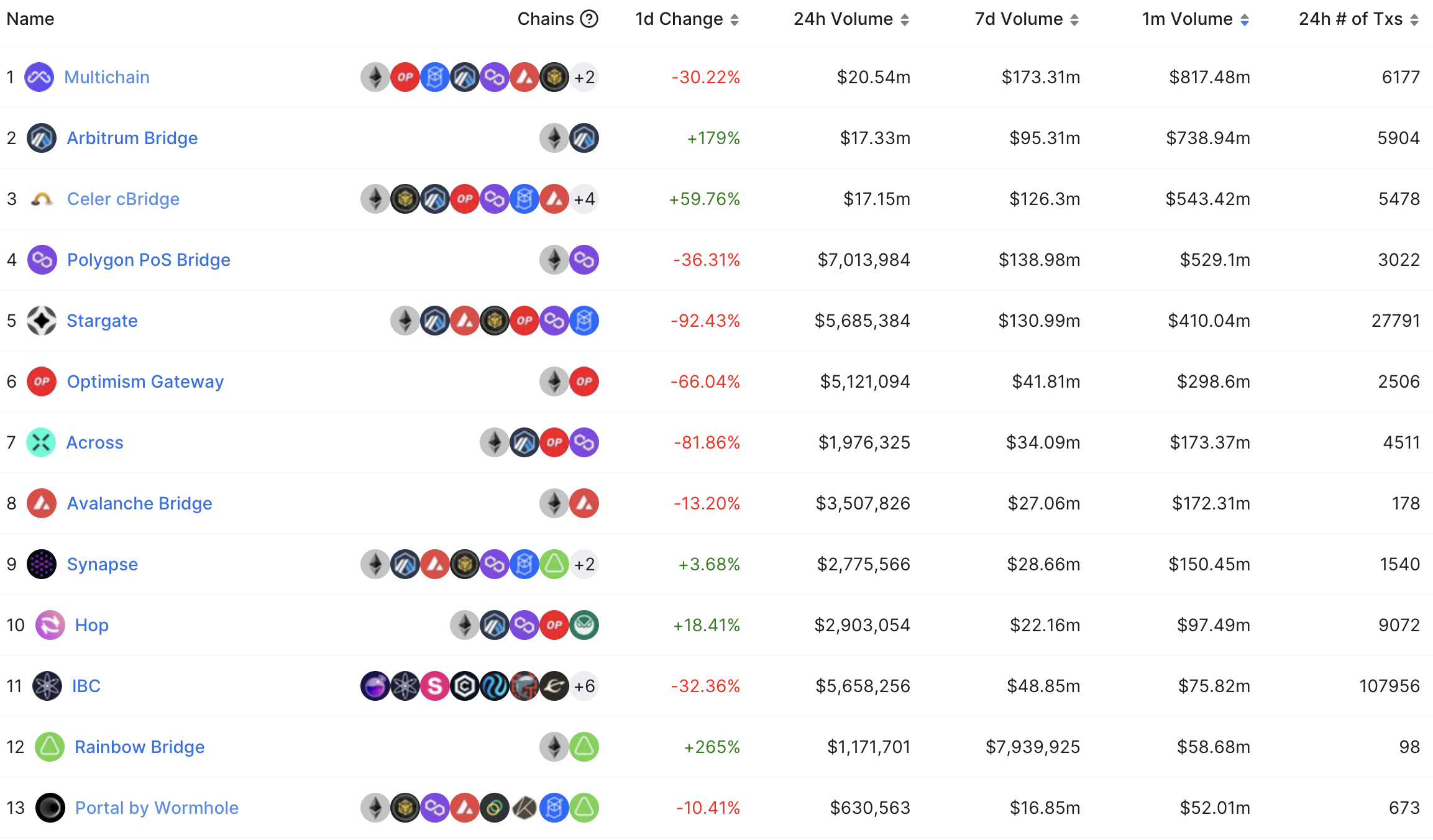

跨链桥:Multichain流动性和交易量均位列第一,Wormhole的TVL最高下降94.6%

跨链桥需要锁定大量资金,但通常情况下交易量并不高,手续费比例也低,又很容易发生安全事故,属于较难的一类项目。仅在今年,因为黑客攻击导致上亿美元损失的跨链桥就包括Wormhole、Ronin Network、BNB Chain、Horizon、Nomad,其中前三个都已由项目方进行赔付。

根据DeFi Llama的数据,过去一个月,交易量最高的通用型跨链桥及其交易量分别为:Multichain 8.17亿美元、Celer cBridge 5.43亿美元、Stargate 4.1亿美元、Across 1.73亿美元、Synapse 1.5亿美元。在锁定的资金量上,Multichain 16亿美元的TVL也在跨链桥中位居第一。

和DEX中对交易量的竞争一样,Multichain在跨链的手续费上同样有所让步,例如Layer 2 Optimism和Arbitrum之间的USDC跨链,Multichain仅收取0.19 USDC作为gas费,免除其它费用;对于其它非以太坊的EVM链跨链,Multichain收取的费用一般为0.02%。

另一个值得关注的跨链桥Wormhole的Portal,TVL在今年5月初达到47.4亿美元,但由于它和Terra、Solana生态高度相关,经历了今年的一系列暴雷事件,目前TVL还有2.55亿美元,与最高点相比下降94.6%。单从TVL看,Portal仍位于跨链桥的前列,但据DeFi Llama统计,过去一个月的交易量只有5201万美元。

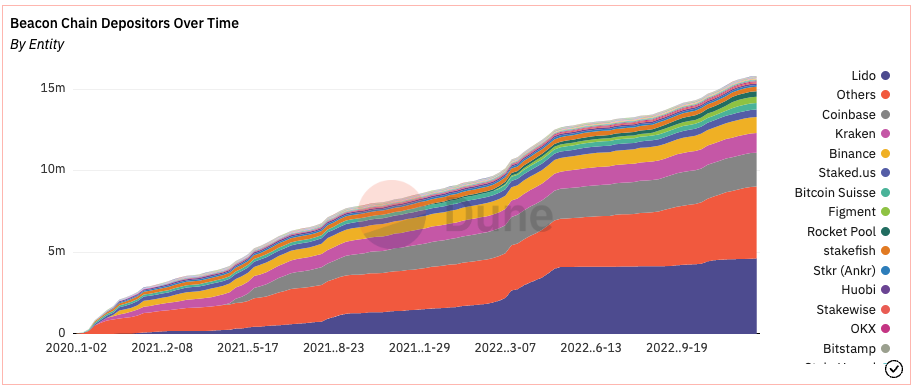

流动性质押:ETH质押比例升至13.59%,Lido市场占比为29.23%

根据Staking Rewards的数据,即使以太坊的质押比例仅为13.59%,202亿美元的质押资金也远高于其它公链。在ETH的质押中,根据Dune @hildobby整理的数据,目前质押有1574万ETH,与年初的848万ETH相比,增加了85.6%。

不仅是Lido、Rocket Pool等专注于流动性质押的项目在提供ETH的质押服务,交易所等中心化机构也利用自己用户和资金量多的优势提供服务。前五大质押实体和市场占比分别为:Lido 29.23%、Coinbase 13.1%、Kraken 7.61%、Binance 6.25%、Staked.us 2.9%。大多数流动性质押服务提供商都有为用户发行流动性质押代币,在当前质押的ETH不能赎回的情况下,这些流动性质押代币均有轻微的负溢价。

采用Flashbots MEV-Boost Relay能够使验证者增加来自MEV(最大可提取价值)的收益,这一优势使近期通过Flashbots MEV-Boost Relay出块的比例高达57%,引发了对Flashbots的担忧,目前Flashbots也在采取措施争取去中心化。