距比特币减半不足一年,周期理论还靠得住吗?

不要迷信周期理论,它只能作为你投资决策的一个参考。

原文作者:Zero Ika

原文来源:twitter

比特币减半是加密世界中许多人关注的话题。从历史上看,它通常是新一轮牛市的催化剂。这篇推文是关于我对比特币周期的分析。

什么是比特币减半?

比特币减半是一项旨在减少矿工获得区块奖励的计划。在比特币于 2019 年推出时,矿工可以从每个区块获得 50 BTC 奖励。之后每经过大约四年时间,这个奖励会减少为此前的一半。

- 2012 年减半:每个区块 25 BTC 奖励

- 2016 年减半:每个区块 12.5 BTC 奖励

- 2020 年减半:每个区块 6.25 BTC 奖励

- 2024 年减半:每个区块 3.12 BTC 奖励

减半的目的

由于比特币创建于 2009 年(2008 年全球经济危机之后),其目标是成为一种不受通货膨胀影响的法定货币的替代品。因此,减半对于创建通货紧缩的货币协议至关重要。

一些误解

人们普遍认为,比特币每 4 年产生一次牛市,每 4 年发生一次减半。

这并不完全正确。具体时间不是准确的 4 年,而是取决于出块时间,每 210,000 个区块发生一次减半。

供求规律

从历史上看,比特币减半发生后几个月总是伴随着牛市。这是供求关系导致的,资产越稀缺,随着需求的增加,它的价值就越大。

因此,价格与减半之间的关系是由需求决定的,这并不意味着价格一定会上涨。由于区块奖励减半,即使买家数量不变,也将有助于提高价格。这就是供求规律的运作方式。

预测

每个人都试图「预测」周期,渴望抓住比特币的顶部和底部来提高投资组合的收益。

但「预测」往往是最困难的,因为许多事情可能会破坏我们的理论基础:

- 黑天鹅(Covid、战争等)

- 意外事件(FTX + LUNA 崩溃等)

- 白天鹅(货币政策的变化等)

所以,拥有开放的心态很重要。

无论如何,周期都是为我们提供更好导航的「指南针」。如果将比特币的价格历史与 200 多年的传统金融相比,它相对较新,但也是我们所需要的分析数据。

4 年周期

有许多指标应用于比特币图表,但最让我着迷的是 4 年周期,我们可以从中发现一些有趣的相关性

2014 年 -2017 年

- 从 2014 高点 到 2017 高点:周线大约 211 根柱,1477 天。

- 从 2015 年底部到 2018 年底部:周线大约 205 根柱,1435 天。

2017 年 -2021 年

- 从 2017 年高点到 2021 高点:周线大约 204 根柱,1428 天。

- 从 2018 年底部到 2022 年底部:周线大约 205 根柱 ,1435 天。

如你所见:

从一个高点到下一个高点,或者从一个底部到下一个底部,周线图表中都有约 200 根柱。这是一个有趣的相关性,它表明了价格的周期性。

2021 年 -2025 年呢?

所有人最关心的问题来了:

- 2025 年,比特币会达到一个高点吗?

- 相应地,2026 年会有一个底部吗?

请记住,这只是你整体计划中需要考虑的一个方面,最好的方法始终是逐级评估。

但它很迷人,不是吗?

流通比例

另一个需要考虑的因素必然是减半将产生的影响。

在第一次减半时,比特币流通量大约是 1050 万枚,而现在,流通量超过了 1900 万。

因此,下一次减半的影响可能会减小,因为比特币总供应量的 90% 已经在流通了。

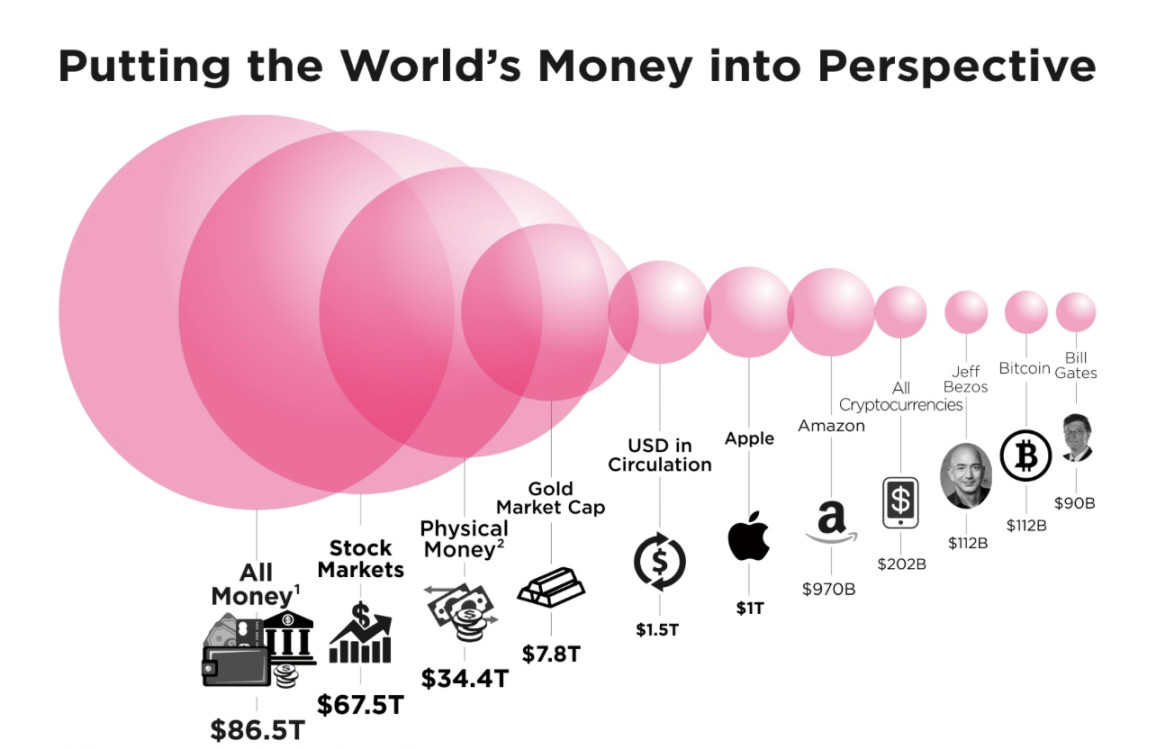

收益递减

随着大众意识的普及和流入市场资金的增长,我们可以获得的回报率也会逐渐降低。这可能是新金融资产和行业的自然演变:

• 更规范

• 流动性更强

• 更多采用

如果,加密市场有一天达到证券市场的规模,会发生什么?我们可以猜测,波动性减小。

如果我们比较周期回报率,会发现:

• 从 2012 年减半到 2014 年峰值:11,000%

• 从 2016 年减半到 2017 年峰值:3685%

• 从 2020 年减半到 2022 年峰值:685%

如你所见,回报率有明显的下降趋势,但仍旧非常可观。

总结

如前所述,当我们决定何时买入 / 卖出时,我们不能只依赖于周期。过去的表现并不能保证未来的表现。但它们可以辅助我们决策,作为我们考虑因素的一个方面。

这个行业仍然很小,很容易受到投机行为的影响,当大多数人相信某件事时,这种行为的影响往往会被放大。然而,比特币减半并不是空谈,是协议中写明的技术特征,这是始终要记住的事情。